El Impacto del Ciclo en el Private Equity

En nuestra Newsletter de junio 2022, analizamos el ritmo al cual los fondos de private equity invierten el capital comprometido por los inversores. Como sólo el 40% es invertido durante los primeros tres años, los inversores tienen que desarrollar una estrategia de inversión sólida y realista a largo plazo.

Ahora nos centramos en analizar las rentabilidades obtenidas por los fondos según el punto del ciclo en el que se encontraba cada añada en su lanzamiento durante el periodo 2009 – 2018 de alto crecimiento y baja inflación y durante los años anteriores a la Crisis Financiera Global (GFC, por sus siglas en inglés) del 2005 al 2008. Este análisis ofrece perspectivas valiosas para la construcción de carteras en el entorno actual.

Presentamos evidencia de que los momentos en los que predominan los vientos de proa, como los posteriores a la GFC, han sido los que han ofrecido las mayores rentabilidades.

Dentro de este contexto, las bolsas globales1 han caído un 25% en lo que va de año. Las rentabilidades exigidas a los emisores soberanos de bonos2 se han elevado en un 2,5% y las de los emisores de bonos basura se han doblado.

Aun así, tenemos que mantener el rumbo de nuestra estrategia de inversión en activos privados. Tal y como vimos en la nota anterior, el capital comprometido se invierte gradualmente durante un periodo de unos seis años. Además, las rentabilidades son más elevadas justo en los momentos de mayor incertidumbre en los mercados:

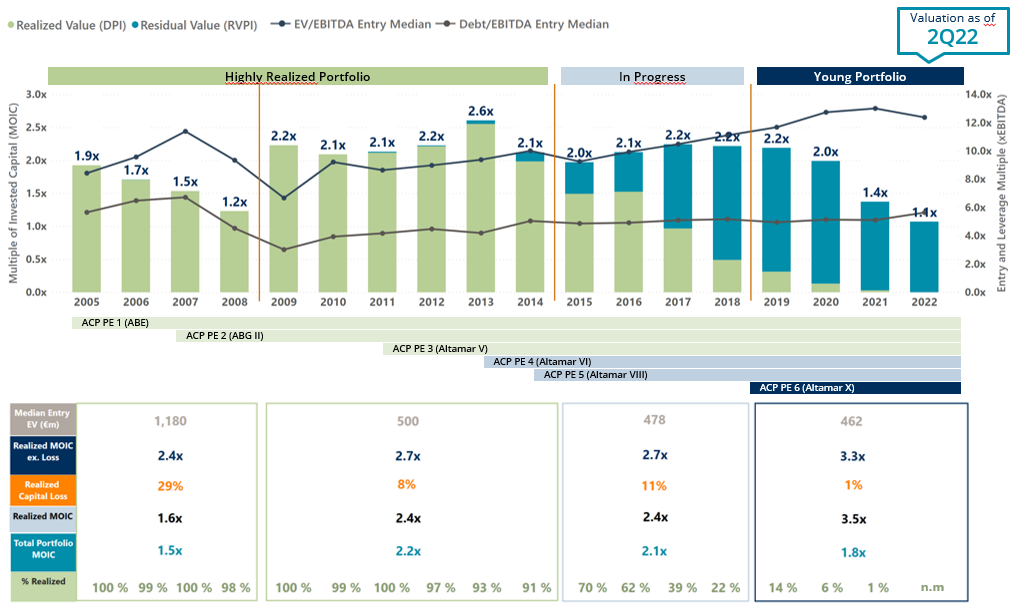

Valoración a 30 de junio de 2022. Empresas norteamericanas y europeas correspondiente a la estrategia de primarios / buyout de Altamar desde sus inicios. La muestra incluye 4010 compañías a 30 de junio de 2022.

Excluye inversiones en deuda. MOIC, DPI, RVPI y pérdida de capital correspondiente a inversiones vendidas ponderados por coste.

Múltiplo de compra (EV/EBITDA), múltiplo de deuda (deuda neta/EBITDA), correspondiente a medianas en entrada. Pérdida de capital realizada calculada como pérdida sobre el coste total de compañías vendidas. Pérdida de capital para el rango 2019-22 no es significativa (n.m.) dado el bajo volumen de desinversión durante el periodo.

Los datos se refieren a fondos maduros de Altamar Private Equity, S.G.I.I.C., S.A.U. Fondos de fondos: ABE, ABG, Altamar V, Altamar VIII y Altamar X.

Durante los años anteriores a la GFC los múltiplos de valoración (EV/EBITDA) y de apalancamiento (Debt/EBITDA) alcanzaron máximos históricos. Al llegar la crisis, las minusvalías en las carteras alcanzaron niveles excepcionales del 29%. Aun así, los fondos3 consiguieron obtener un múltiplo sobre el capital invertido (MOIC) de 1,5x.

Podemos apreciar que los dos múltiplos de valoración y apalancamiento se estabilizaron en niveles más bajos en los años posteriores a la GFC. Según las economías se fueron recuperando, las minusvalías en cartera se redujeron hasta el 8% y los múltiplos de realización alcanzaron niveles de 2,4x. Como resultado, los fondos de private equity pudieron obtener un múltiplo sobre el capital invertido de 2,2x. Las plusvalías aumentaron un 140%, pasando de 0,5 veces coste en el periodo anterior a la GFC a 1,2 veces en el periodo posterior.

Las añadas del periodo 2015 – 2018 han seguido obteniendo excelentes múltiplos de rentabilidad del orden de 2,1x a pesar de la pandemia del COVID. Los múltiplos de realización alcanzaron un promedio de 2,4x y las minusvalías en cartera el 11%.

Perspectivas a Futuro

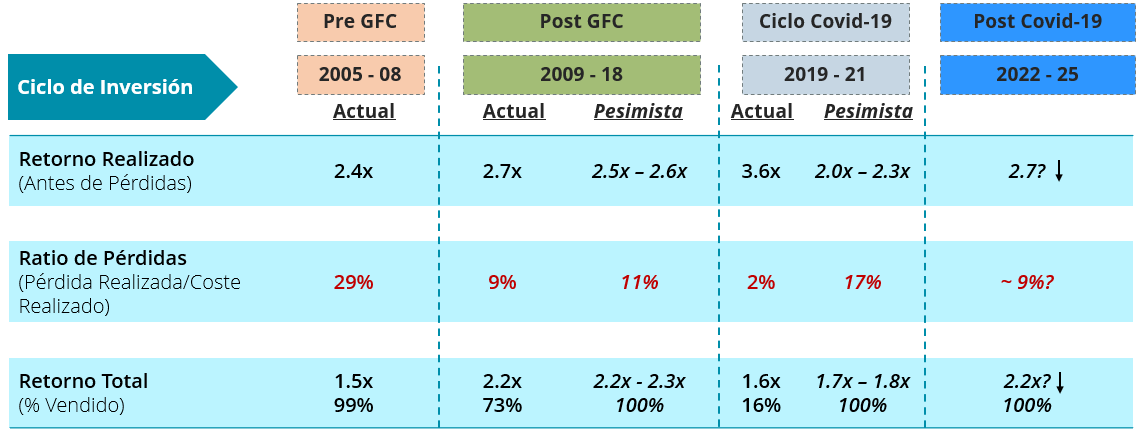

Así pues, ¿qué podemos esperar para las añadas más recientes del 2019 al 2021?

Por una parte, los múltiplos de entrada han vuelto a alcanzar máximos históricos, tal y como ha ocurrido en todas las grandes categorías de activos. Por otra parte, los niveles de apalancamiento son inferiores a los alcanzados durante los años de la GFC. Además, los tipos de interés se han encontrado en mínimos históricos y las cláusulas de financiación bancaria han sido particularmente laxas.

Con todo, dentro de un contexto de debilitamiento macroeconómico, esperamos, en un escenario conservador, unos múltiplos de rentabilidad inferiores a los más recientes pero superiores a los alcanzados en las añadas anteriores a la GFC. Considerando que las minusvalías en cartera pueden alcanzar del 15 al 20%, podríamos ver un MOIC del orden del 1,7x a 1,8x:

Valoración relativa al 30 de Junio de 2022. Compañías americanas y europeas en los fondos de Buyout Primarios de Altamar – Operaciones en primario. Excluye compañías del sector de deuda. Pérdida Realizada calculada como sobre la Pérdida Realizada total.

Los datos se refieren a fondos maduros de Altamar Private Equity, S.G.I.I.C., S.A.U. Fondo de fondos: ABE, ABG, Altamar V, Altamar VIII y Altamar X.

Valoraciones relativas al 30 de Junio de 2022.

“Retorno Realizado» corresponde a las inversiones realizadas, excluyendo las amortizadas. “Retorno Total» corresponde a las inversiones realizadas y no realizadas, incluidas las amortizadas.

En conclusión, la diversificación por añadas de los fondos de fondos o de los programas estructurados de inversión seguirán pues ofreciendo una maravillosa resiliencia4 para navegar por aguas turbulentas y aun alcanzar rentabilidades atractivas a largo plazo para los inversores.

- Evolución S&P500 durante el año 2022 hasta 26 de septiembre

- Bono a 10 años de EEUU durante el año 2022 hasta el 26 de septiembre

- Los datos se refieren a fondos maduros de Altamar Private Equity, S.G.I.I.C.,S.A.U. Fondo de fondos ABE, ABG, Altamar V, Altamar VIII y Altamar X

- Para más información, ver “Targeting Private Assets”, página 42

AVISO IMPORTANTE:

El presente documento ha sido preparado por Altamar CAM Partners, S.L. (junto con sus filiales «AltamarCAM«) con fines informativos e ilustrativos, como un comentario general de mercado y se proporciona para uso exclusivo de su destinatario. Si usted no ha recibido este documento de la parte de Altamar CAM no debería leerlo, usarlo, copiarlo ni compartirlo.

La información contenida en este documento refleja, a fecha de su publicación, la visión de AltamarCAM, que puede cambiar en cualquier momento y sin previo aviso, y AltamarCAM no tiene obligación de actualizarlo o de que las eventuales actualizaciones le sean proporcionadas.

Este documento se basa en fuentes consideradas fiables y se ha elaborado con el máximo cuidado para evitar que sea poco claro, ambiguo o engañoso. Sin embargo, no se hace ninguna declaración ni se garantiza su veracidad, exactitud o exhaustividad y no se debe considerar como tal. AltamarCAM no asume ninguna responsabilidad por la información contenida en este documento.

Este documento puede contener proyecciones, expectativas, estimaciones, opiniones o juicios subjetivos que deben interpretarse como tales y nunca como una representación o garantía de resultados, rendimientos o beneficios, presentes o futuros. Dado que este documento contiene declaraciones sobre resultados futuros, dichas declaraciones son de carácter orientativo y están sujetas a una serie de riesgos e incertidumbres.

Este documento es sólo un comentario general sobre el mercado, y no debe interpretarse como una forma de asesoramiento regulado, oferta de inversión, solicitud o recomendación. Las inversiones alternativas pueden ser altamente ilíquidas, son especulativas y pueden no ser adecuadas para todos los inversores. La inversión en inversiones alternativas está destinada únicamente a inversores experimentados y sofisticados que estén dispuestos a asumir los elevados riesgos económicos asociados a este tipo de inversiones. Los posibles inversores de cualquier inversión alternativa deben consultar la documentación legal específica del vehículo en cuestión, donde encontrarán los riesgos y consideraciones específicos asociados a una inversión alternativa concreta. Los inversores deben revisar y considerar cuidadosamente los riesgos potenciales antes de invertir. Ninguna persona o entidad que reciba este documento debe tomar una decisión de inversión sin recibir un asesoramiento jurídico, fiscal y financiero previo y particularizado.

Ni AltamarCAM ni las empresas de su grupo, ni sus respectivos accionistas, directores, gerentes, empleados o asesores, asumen responsabilidad alguna por la integridad y exactitud de la información aquí contenida, ni por las decisiones que los destinatarios de este documento puedan adoptar basándose en el mismo o en la información que contiene.

Este documento es estrictamente confidencial y no debe ser reproducido, ni divulgado de ninguna otra manera, en su totalidad o en parte, sin el consentimiento previo por escrito de AltamarCAM.