Die Mid-Market Opportunität

Private Equity ist der bevorzugte Weg für Investoren, systematisch einen diversifizierten Zugang zum großen Mittelstandssegment und seinem signifikanten Potenzial zu erhalten. Nur ein kleiner Teil dieser Unternehmen ist an liquiden öffentlichen Märkten börsennotiert.

Private-Equity-Manager sind in der Lage, das besondere Potenzial dieser Unternehmen mit einem spezifischen Instrumentarium an Wertschöpfungshebeln zu erschließen. Um dieses Potential zu nutzen und gleichzeitig die Risiken einer hohen Renditestreuung zu vermeiden, sind jedoch die richtige Managerauswahl und eine adäquate Portfoliodiversifizierung von entscheidender Bedeutung.

Der Mittelstand ist das Rückgrat der Unternehmenswelt in Europa und Nordamerika. Viele dieser mittelständischen Unternehmen nehmen in ihren spezifischen Nischen weltweit eine marktführende Stellung ein.

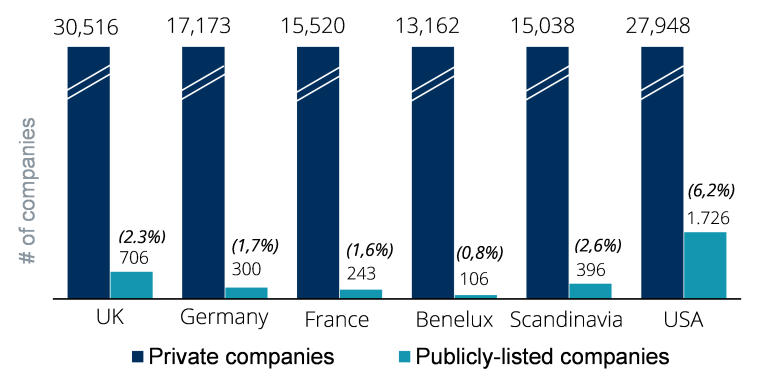

Über die öffentlichen Märkte können Anleger jedoch nur in einen kleinen Teil davon investieren. Das Universum der Unternehmen in Privatbesitz ist wesentlich größer als das der börsennotierten Unternehmen:

Privat geführte vs. börsennotierte Unternehmen des Mittelstands1

Die Anlageklasse Private Equity ist daher für Investoren der effektivste Weg, einen systematischen und diversifizierten Zugang zum Mittelstand und dessen Wachstums- und Wertsteigerungspotenzial zu finden. Die Vorteile, die private mittelständische Unternehmen genießen, sind bei einer Börsennotierung nur schwer beizubehalten. So erschweren etwa die Offenlegungspflichten und der Druck, die vierteljährlichen Analystenerwartungen zu übertreffen, den Managementstil, der den Mittelstand so erfolgreich macht. Der besondere Fokus von Private Equity auf langfristige Wertschöpfung innerhalb eines klar formulierten Business Plans und eines strikten Zeitrahmens ist hervorragend geeignet, das Potenzial von mittelständischen Unternehmen voll auszuschöpfen.

Diese Merkmale, machen die strukturellen Vorteile von Private Equity gegenüber öffentlichen Märkten im Allgemeinen deutlich, unabhängig vom Größensegment. Die wesentlichen Hebel der Wertschöpfung für Private Equity Investments im Mittelstand lassen sich wie folgt zusammenfassen:

- Informationsvorsprung – Private Equity-Investoren haben regelmäßig Zugang zu allen relevanten Informationen des Zielunternehmens und die Möglichkeit, sich mit dem Management und anderen Anteilseignern zu treffen und auszutauschen. Dadurch sind Private Equity-Investoren in der Lage, spezifische Risiken und Chancen des betroffenen Unternehmens vorab zu identifizieren und Wertschöpfungsstrategien zu entwickeln.

- Verhandelbarer Einstiegspreis – Mid-Market Private Equity-Investoren sind oftmals in der Lage, proprietäre Beteiligungssituationen zu entwickeln oder sich frühzeitig Exklusivität in der Verhandlung mit dem Verkäufer zu sichern. In diesen Situationen bestimmen neben der Bewertung auch regelmäßig weitere Faktoren die Entscheidungsfindung des Verkäufers – wie etwa das Verständnis dafür, welche Überlegungen den Verkäufer leiten, die Geschwindigkeit und Wahrscheinlichkeit des Abschlusses der Transaktion, und die Fähigkeiten des Käufers, das weitere Potential des Unternehmens zu adressieren ohne das Erbe und den Ruf des Gründers zu gefährden.

- Innovationspotential – Vor dem Hintergrund der Deglobalisierung und des demografischen Wandels hängen Wachstum und Produktivitätssteigerungen zunehmend von der Innovationsfähigkeit des privaten Sektors ab. Mittelständische Unternehmen, die solche Innovationen schaffen, haben das Potential höhere Wachstumsraten und überdurchschnittliche Renditen zu erzielen.

- Management-Einfluss – Private Equity-Investoren erwerben typischerweise Mehrheitsbeteiligungen oder signifikante Minderheitspositionen mit materiellen Mitspracherechten. Die besten Fondsmanager nutzen ihre Kontrollrechte, um Veränderungsprozesse anzustoßen, gute Unternehmen in bessere Unternehmen zu transformieren und die Strukturen für weiteres Wachstum zu schaffen. Das Instrumentarium, das sie dabei nutzen, umfasst die Stärkung des Managementteams, die Etablierung von Performance- und Risiko-Kennzahlen und entsprechender Incentivierung-Strukturen, die Unterstützung bei organischen Wachstumsinitiativen (wie etwa der Internationalisierung des Unternehmens) und die Einbringung von Kapital und Expertise bei der Umsetzung von M&A Strategien , sowie die Adressierung des operativen Verbesserungspotentials mit eigener funktionaler Expertise und externen Beratern.

- Interessenkongruenz – Eine hohe Interessenkongruenz ermöglicht es mittelständischen Unternehmen, besseres Management für sich zu gewinnen. Private Equity-Manager incentivieren typischerweise nicht nur ihre eigenen Teammitglieder, sondern auch die Managementteams ihrer Beteiligungsunternehmen, die oftmals eigenes Geld „im Feuer“ haben und am Erfolg des Unternehmens über sogenanntes „Sweet Equity“ oder Aktienoptionen partizipieren. In Nachfolgesituationen bei mittelständischen Familienunternehmen können solche Anreizmechanismen ein wirksames Instrument zur Motivation des neuen Managementteam in der erfolgreichen Gestaltung dieses Prozesses sein.

- Langfristiger Fokus –Private Equity finanzierte Unternehmen bewegen sich in der Regel unter dem Radar der Analysten und unterliegen nicht den gleichen Offenlegungspflichten wie börsennotierte Gesellschaften. Dies ermöglicht es den Investoren und dem Management des Unternehmens, ihr Verhalten am langfristigen Wertschöpfungsplan des Unternehmens zu orientieren, anstatt sich von einer Optimierung kurzfristiger Quartalszahlen lenken zu lassen. Diskussionen im Gesellschafterkreis können sich so auf die strategischen Fragestellungen des Unternehmens konzentrieren anstatt sich von taktischen Überlegungen leiten zu lassen, wie man die Analystenerwartungen erfüllen kann.

Während die Anlageklasse konsistent höhere Renditen als der Aktienmarkt erzielen konnte, haben Lower Mid-Market Fonds bei richtiger Selektion das Potential, zusätzliche Überrendite zu erwirtschaften.

Die potenzielle Outperformance von Lower Mid-Market-Fonds birgt jedoch gleichzeitig das Risiko einer breiteren Renditestreuung, da kleinere Unternehmen insbesondere in konjunkturellen Abschwüngen tendenziell anfälliger sind und über weniger Ressourcenverfügen. Aus diesem Grund sind Managerselektion und Diversifizierung von entscheidender Bedeutung.

Outperformance von Lower Mid-Market Fonds bei höherer Renditestreuung2

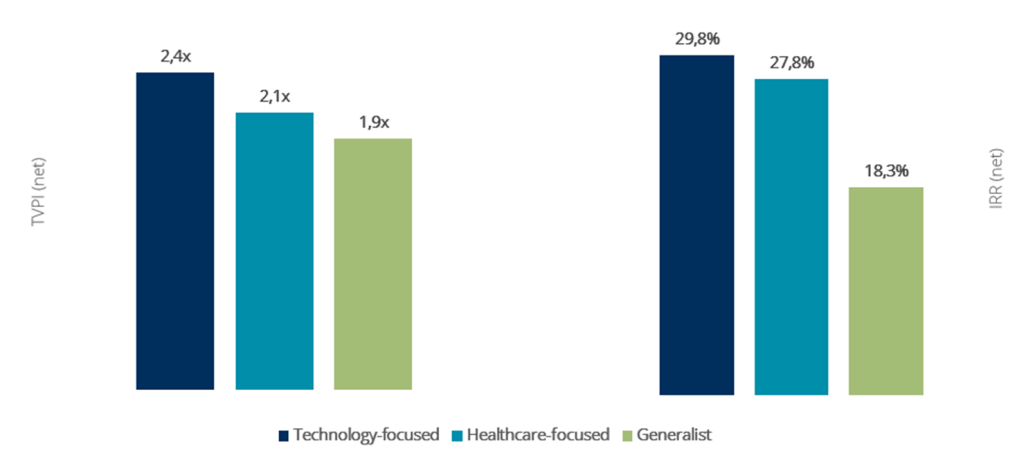

Sektorfokussierte Fonds, die auf langfristig attraktive Branchen setzen, haben ebenfalls eine Überrendite erzielen können. Dies trifft beispielsweise für die Sektoren Technologie und Gesundheitswesen zu, die in den letzten 10 Jahren im Vergleich zu anderen Sektoren einen besonderen Aufschwung erlebt haben. Aber auch hier kommt es auf die richtige Auswahl an, denn einige Sektoren können auf lange Sicht unter Druck geraten und enttäuschende Renditen produzieren (Öl und Gas, Konsumgüter etc.).

Outperformance von Sektorfokussierten-Fonds3

Im Gegensatz zu großen Private-Equity-Fonds, die einen sektorübergreifenden Ansatz verfolgen, verfügen generalistische GPs im Mid-Market nicht immer über ausreichend Ressourcen, um ein Team von dedizierten Experten für jeden Sektor zu beschäftigen. Sektorfokus kann aber ein relevanter Wettbewerbsvorteil im Mid-Market sein, insbesondere dort, wo die damit verbundene Expertise einen echten Unterschied macht – zum Zeitpunkt der Investition bei der Bewertung der Chancen und Risiken des Unternehmens und in der Positionierung als glaubwürdiger Partner des Managementteams; während der Haltedauer der Beteiligung durch die Nutzung relevanter Erfahrungen und spezifischer Netzwerke zur Wertschöpfung im Unternehmen; und beim Exit durch den tieferen Einblick in die strategische Agenda potentieller Käufer.

Wenngleich Branchenexpertise einen Unterschied machen kann, mag sich dennoch in Zeiten grundlegender Veränderungen im makroökonomischen Umfeld die Flexibilität, über mehrere Teilsektoren und Regionen hinweg investieren zu können, als erfolgskritisch erweisen. Sowohl generalistische als auch sektorfokussierte Fonds im Mid-Market können bei sorgfältiger Auswahl eine attraktive Ergänzung zu einem breiteren „Kern“-Private-Equity-Portfolio darstellen. Eine erfolgreiche Investition in den Mid-Market und die Erzielung attraktiver risikobereinigter Renditen erfordert eine strenge Fondsauswahl, Diversifizierung und Zugang zu den besten Investitionsopportunitäten.

- Thomson Reuters Eikon 2019. Unternehmen mit einem Unternehmenswert von 25 bis 500 Mio. Euro

- https://www.bain.com/insights/private-equity-outlook-global-private-equity-report-2023. Die Wertentwicklung in der Vergangenheit ist nicht unbedingt ein Indikator für künftige Renditen, da die aktuellen wirtschaftlichen Bedingungen nicht mit der Wertentwicklung in der Vergangenheit vergleichbar sind und sich diese in der Zukunft möglicherweise nicht wiederholen wird.

- Preqin, Analyse der Performance nordamerikanischer und europäischer Buyout- und Growth-Manager (Vintages 2006-2018), Stand: August 2022. Lower Mid-Market-Fonds“ definiert als Fonds mit einem Fondsvolumen von weniger als 2,5 Mrd. USD. „Non-Lower Mid-Market-Fonds“ definiert als Fonds mit einem Fondsvolumen von über 2,5 Mrd. USD. Die Wertentwicklung in der Vergangenheit ist nicht unbedingt ein Indikator für künftige Renditen, da die aktuellen wirtschaftlichen Bedingungen nicht mit der Wertentwicklung in der Vergangenheit vergleichbar sind und sich diese in der Zukunft möglicherweise nicht wiederholen wird.

- Preqin, Analyse der gewichteten durchschnittlichen Performance nordamerikanischer und europäischer Buyout- und Growth-Manager (Vintages 2006-2018), Stand: August 2022.

- Die Wertentwicklung in der Vergangenheit ist nicht unbedingt ein Indikator für künftige Renditen, da die aktuellen wirtschaftlichen Bedingungen nicht mit der Wertentwicklung in der Vergangenheit vergleichbar sind und sich diese in der Zukunft möglicherweise nicht wiederholen wird.

WICHTIGE HINWEISE:

Dieses Dokument wurde von Altamar CAM Partners S.L. (zusammen mit seinen Tochtergesellschaften „AltamarCAM“) ausschließlich zu Informations- und Illustrationszwecken sowie als allgemeiner Marktkommentar erstellt und ist ausschließlich für die Verwendung durch den Empfänger bestimmt. Wenn Sie dieses Dokument nicht von AltamarCAM erhalten haben, sollten Sie es nicht lesen, verwenden, kopieren oder weitergeben.

Die hierin enthaltenen Informationen spiegeln die Ansichten von AltamarCAM zum Zeitpunkt dieses Dokuments wider, die sich jederzeit und ohne Vorankündigung ändern können, ohne dass eine Verpflichtung zur Aktualisierung besteht oder sichergestellt wird, dass Sie über etwaige Aktualisierungen informiert werden.

Dieses Dokument basiert auf Quellen, die als zuverlässig angesehen werden, und wurde mit größtmöglicher Sorgfalt erstellt, um zu vermeiden, dass es unklar, zweideutig oder irreführend ist. Es wird jedoch keine Zusicherung oder Garantie hinsichtlich seiner Wahrhaftigkeit, Genauigkeit oder Vollständigkeit gegeben, und Sie sollten nicht davon ausgehen, dass dies gegeben ist. AltamarCAM übernimmt keine Verantwortung für die in diesem Dokument enthaltenen Informationen.

Dieses Dokument kann Prognosen, Erwartungen, Schätzungen, Meinungen oder subjektive Einschätzungen enthalten, die auch als solche zu verstehen sind und niemals als Zusicherung oder Garantie für gegenwärtige oder zukünftige Ergebnisse, Erträge oder Gewinne. Soweit dieses Dokument Aussagen über die künftige Entwicklung enthält, sind diese Aussagen zukunftsgerichtet und unterliegen einer Reihe von Risiken und Unwägbarkeiten.

Bei diesem Dokument handelt es sich lediglich um einen allgemeinen Marktkommentar, der in keiner Weise als einer Regulierung unterliegende Beratung, Anlageangebot, Aufforderung oder Empfehlung zu verstehen ist. Alternative Anlagen können hochgradig illiquide sein, sind spekulativ und eignen sich möglicherweise nicht für alle Anleger. Investitionen in alternative Anlagen sind nur für erfahrene und versierte Anleger gedacht, die bereit sind, die mit einer solchen Anlage verbundenen hohen wirtschaftlichen Risiken zu tragen. Potenzielle Anleger einer alternativen Anlage sollten den jeweiligen Fondsprospekt und die Bestimmungen lesen, in denen die spezifischen Risiken und Überlegungen im Zusammenhang mit einer bestimmten alternativen Anlage beschrieben sind. Die Anleger sollten die potenziellen Risiken sorgfältig prüfen und abwägen, bevor sie investieren. Keine natürliche oder juristische Person, die dieses Dokument erhält, sollte eine Investitionsentscheidung treffen, ohne zuvor eine rechtliche, steuerliche und finanzielle Beratung auf einer spezifizierten Basis erhalten zu haben.

Weder AltamarCAM noch seine Konzerngesellschaften oder deren jeweilige Anteilseigner, Direktoren, Manager, Angestellte oder Berater übernehmen irgendeine Verantwortung für die Integrität und Richtigkeit der hierin enthaltenen Informationen oder für die Entscheidungen, die die Adressaten dieses Dokuments auf der Grundlage dieses Dokuments oder der hierin enthaltenen Informationen treffen könnten.

Dieses Dokument ist streng vertraulich und darf ohne die vorherige schriftliche Zustimmung von AltamarCAM weder ganz noch teilweise vervielfältigt oder in irgendeiner anderen Weise veröffentlicht werden.