Cashflow-Entwicklungen in unsicheren Zeiten

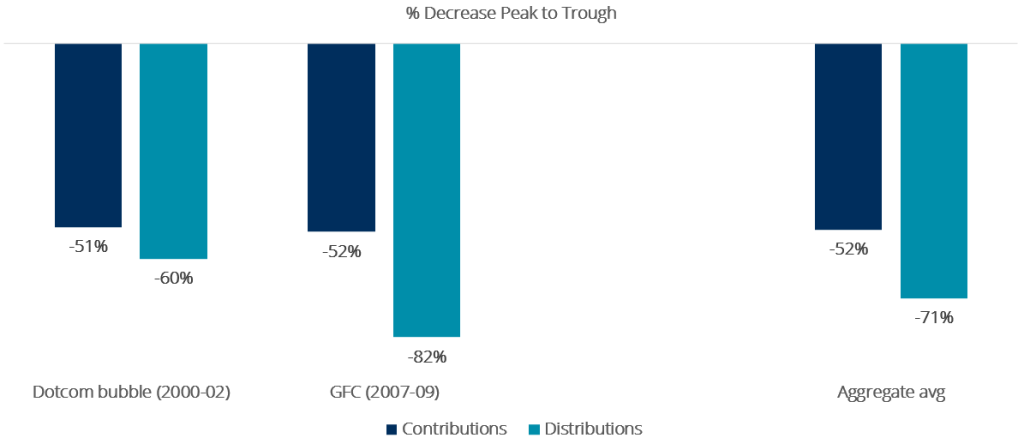

Ein Jahr, nachdem die Internetblase platzte, und ein Jahr nach der globalen Finanzkrise (2001 bzw. 2009) brachen nach den liquiden Kapitalmärkten auch die Private Markets ein. Gemessen zwischen Höchst- und Tiefpunkt gingen die Kapitalabrufe um rund 50 % zurück, die Ausschüttungen um 60 % bis 82 %.

Kommt es nun tatsächlich zu einer Rezession, würde sich die Aktivität im Private-Equity-Sektor wahrscheinlich – wie auch schon in vorherigen Krisen – verringern. Ein Rückgang um mindestens 50 % bei Kapitalabrufen und Ausschüttungen ist nicht auszuschließen (gemessen zwischen Höchst- und Tiefpunkt). Doch lassen sich nach Krisen und Schocks häufig die besten Renditen generieren.

Das aktuelle Marktumfeld bietet deshalb sowohl Chancen als auch gute Gründe, investiert zu bleiben.

So zeigten wir in unserer Oktober-Ausgabe des Newsletters, wie nordamerikanische und europäische Unternehmen in den Primary-Buyout-Fonds von AltamarCAM zwischen 2009 und 2014 – und damit unmittelbar nach der globalen Finanzkrise – mit einem Gesamtmultiplikator von 2,2x zum 30. Juni 2022 die besten Renditen generierten. Zum Vergleich: Zwischen 2005 und 2008 belief sich der Multiplikator auf 1,5x. Vor diesem Hintergrund dürften Private-Equity-Manager auch diesmal zugreifen, sobald sich durch die Unsicherheit im Markt eine attraktive Anlagemöglichkeit ergibt, gleichzeitig aber ihrer Anlagedisziplin treu bleiben.

Die liquiden Kapitalmärkte durchlebten 2022 heftige Korrekturen und vielerorts hatte die Wirtschaft mit einer sinkenden Nachfrage, Lieferkettenproblemen, einer hartnäckig hohen Inflation und Zinssteigerungen zu kämpfen. Hinzu kamen systemische Schocks: die Coronapandemie, der Einmarsch russischer Truppen in die Ukraine und jüngst die Unsicherheiten im Bankensektor

Für Private Markets hingegen lief es bislang gut. Erst jetzt ist ein langsamer Rückgang der Investitions- und Exit-Aktivitäten zu beobachten. Die Angst vor einer Rezession wächst und in diesem Umfeld stellt sich natürlich auch die Frage, was eine schwächelnde Konjunktur für die Cashflows in Private Equity bedeutet.

Um eine Antwort zu finden, haben wir die Private-Market-Cashflows der letzten beiden großen Schocks analysiert: der Internetblase (2000 – 2002) und der globalen Finanzkrise (2007 – 2009). Zum europäischen und nordamerikanischen Buyout-Segment sind ausreichend Daten vorhanden; die Datenlage für jüngere Segmente wie Infrastruktur oder Immobilien ist jedoch zu dünn.

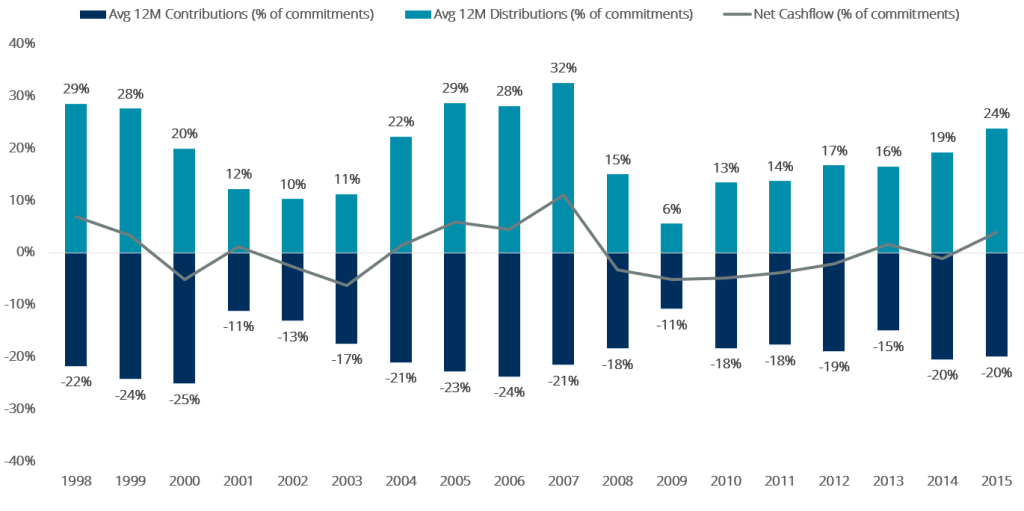

Kapitalabrufe und Ausschüttungen: europäische und nordamerikanische Buyout-Fonds zwischen 1998 und 2015 (durchschnittlicher Anteil der Commitments)

Quelle: Preqin; prozentualer Durchschnitt der von allen investierenden bzw. veräußernden Buyout-Fonds in Europa und Nordamerika p. a. abgerufenen Commitments/getätigten Kapitaleinlagen (dunkelblau) bzw. ausgeschütteten Zusagen (hellblau). Bei Kapitaleinlagen wurden zwei- bis fünfjährige Fonds berücksichtigt, bei Ausschüttungen fünf- bis achtjährige. Insgesamt analysiert wurden 844 Fonds.

Ein Jahr, nachdem die Internetblase platzte, und ein Jahr nach der globalen Finanzkrise (2001 bzw. 2009) brach die Buyout-Aktivität ein. Dabei gingen die Ausschüttungen noch schneller zurück als die Kapitalabrufe. In wirtschaftlich unsicheren Zeiten agieren Private-Equity-Manager Risiko avers und konzentrieren sich noch mehr auf die Effizienz ihrer Portfolien als auf neue Plattforminvestitionen. Entsprechend wurde auch in den letzten großen Krisen geduldig abgewartet, bis die Zeit reif war, um die Exit-Aktivitäten wieder aufzunehmen. In diesem Kontext gingen die Kapitalabrufe gemessen zwischen Höchst- und Tiefpunkt um rund 50 % zurück, die Ausschüttungen um 60 % bis 82 %.

Kapitalabrufe und Ausschüttungen: Rückgang in europäischen und nordamerikanischen Buyout-Fonds während der Internetblase und der globalen Finanzkrise (vom Höchst- zum Tiefpunkt)

Quelle: Preqin; zwischen Höchst- und Tiefpunkt gemessener Rückgang zwischen Kapitalabrufen und Ausschüttungen in Prozent des zugesagten Kapitals. Berücksichtigt wurden ausschließlich europäische und nordamerikanische Buyout-Fonds in der Investitions- und Exitphase, wie in der Fußnote zur ersten Abbildung erläutert. Die Säulen zur Internetblase zeigen die durchschnittlichen Kapitaleinlagen in Prozent der Zusagen, die 1999 und 2000 (Höchststand) bzw. 2001 und 2002 (Tiefpunkt) erteilt wurden, und die 1998/99 bzw. 2001/02 durchschnittlich getätigten Ausschüttungen. Die Säulen zur globalen Finanzkrise zeigen den 2006/07 erreichten Höchststand und den 2009 verzeichneten Tiefpunkt von Kapitaleinlagen und Ausschüttungen.

Von dieser Phase äußerst eingeschränkter Aktivität erholten sich die Kapitalabrufe schneller als die Ausschüttungen (siehe erste Abbildung). Hintergrund dieses Effektes ist, dass Private-Equity-Manager im Nachgang eines Krisentiefpunktes ihre Portfoliounternehmen häufig aktiv unterstützen wollen und müssen. Einerseits möchten sie in möglichen Stressszenarien die Liquidität der Unternehmen schützen, andererseits ergeben sich in solchen Zeiten häufig attraktive Akquisitionschancen und andere Wachstumsinvestitionen für das bestehende Portfolios.

Dass die Ausschüttungen den Kapitalabrufen hinterherhängen, ist nicht verwunderlich. Ganz im Gegenteil! Es spricht für das umsichtige Cashflow-Management die erfahrene Buyout-Manager vornehmen. Dies versetzt Buyout Manager in die Lage, selbst gefragte und hochqualitative Assets aus ihrem Portfolio nicht um jeden Preis verkaufen zu müssen. Ein Exit um jeden Preis ist zwar möglich, aber gilt es zu vermeiden.

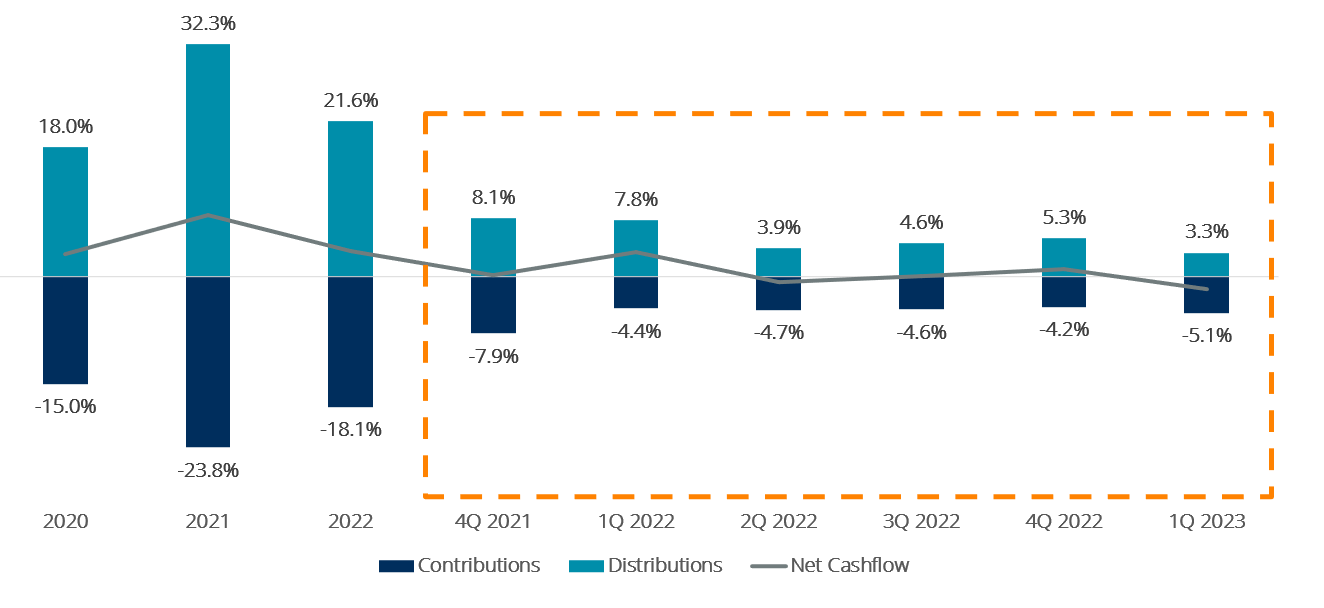

Um aktuelle Trends besser einschätzen zu können, haben wir unser eigenes Buyout-Portfolio mit europäischen und nordamerikanischen Beteiligungen ebenfalls analysiert. Sowohl bei an uns gerichteten Kapitalabrufen als auch bei den erhaltenen Ausschüttungen ist ein leichter Rückgang zu beobachten, der aber mit den Dimensionen der Internetblase und der globalen Finanzkrise nicht vergleichbar ist:

Kapitalabrufe und Ausschüttungen: europäische und nordamerikanische Buyout-Fonds von AltamarCAM zwischen Q4/2019 und Q1/2023 (Anteil an Zusagen)

Quelle: Quartalsdaten zur Investmentaktivität der Primär-Buyout-Fonds von AltamarCAM Partners zwischen 2019 und 2022. Ausschüttungen für reife Fonds (über vier Jahre alt) und Kapitalabrufe für junge Fonds (jünger als fünf Jahre); jeweils einfacher Durchschnitt der Zusagen in Prozent. Analysiert wurden für 2020 96 Fonds, für 2021 109 Fonds und für 2022 ebenfalls 109 Fonds. Der Netto-Cashflow entspricht der Differenz zwischen Kapitalabrufen und Ausschüttungen p. a.

Für 2023 wird sowohl von Managern als auch Investoren eine gegenüber dem Vorjahr geringere Aktivität erwartet. Die Gründe dafür sind vielfältig: bei der Zeichnung neuer Beteiligungen bleibt die Branche vorsichtig (Einstiegs- und Exitpreis, Wachstum, Margenannahmen usw.), das zur Akquisition benötigte Fremdkapital wird teurer und ist nur begrenzt verfügbar, und in einigen, insbesondere kundenorientierten Marktsegmenten besteht zwischen Käufern und Verkäufern weiterhin eine spürbare, aber fallende, Geld-Brief-Spanne.

Kommt es tatsächlich zu einer Rezession, würde sich die Aktivität im Private-Equity-Sektor wahrscheinlich – wie auch schon in vorherigen Krisen – verringern. Ein Rückgang um mindestens 50 % bei Kapitalabrufen und Ausschüttungen ist nicht auszuschließen (gemessen zwischen Höchst- und Tiefpunkt).

Bereits frühere Ausgaben unseres Newsletters, beispielsweise der im Oktober 2022 erschienene („Konjunkturzyklusübergreifende Private-Equity-Performance“), hatten die Wertentwicklung in einem schwierigen Marktumfeld zum Thema. Das Fazit: Oftmals lassen sich nach Krisen und Schocks die besten Renditen erzielen1. So zeigten wir im Oktober, wie nordamerikanische und europäische Unternehmen in den Primär-Buyout-Fonds von AltamarCAM zwischen 2009 und 2014 – und damit unmittelbar nach der globalen Finanzkrise – mit einem Gesamtmultiplikator von 2,2x zum 30. Juni 2022 die besten Renditen generierten. Zum Vergleich: Zwischen 2005 und 2008 belief sich der Multiplikator auf 1,5x. Vor diesem Hintergrund dürften Private-Equity-Manager auch diesmal zugreifen, sobald sich durch die Unsicherheit im Markt eine attraktive Anlagemöglichkeit ergibt, gleichzeitig aber ihrer Anlagedisziplin treu bleiben.

- Die in der Vergangenheit erzielten Renditen sind nicht unbedingt ein Indikator für künftige Renditen, da die derzeitigen wirtschaftlichen Bedingungen nicht mit den in der Vergangenheit erzielten Renditen vergleichbar sind und sich diese in Zukunft möglicherweise nicht wiederholen werden.

WICHTIGE HINWEISE:

Dieses Dokument wurde von Altamar CAM Partners S.L. (zusammen mit seinen Tochtergesellschaften „AltamarCAM“) ausschließlich zu Informations- und Illustrationszwecken sowie als allgemeiner Marktkommentar erstellt und ist ausschließlich für die Verwendung durch den Empfänger bestimmt. Wenn Sie dieses Dokument nicht von AltamarCAM erhalten haben, sollten Sie es nicht lesen, verwenden, kopieren oder weitergeben.

Die hierin enthaltenen Informationen spiegeln die Ansichten von AltamarCAM zum Zeitpunkt dieses Dokuments wider, die sich jederzeit und ohne Vorankündigung ändern können, ohne dass eine Verpflichtung zur Aktualisierung besteht oder sichergestellt wird, dass Sie über etwaige Aktualisierungen informiert werden.

Dieses Dokument basiert auf Quellen, die als zuverlässig angesehen werden, und wurde mit größtmöglicher Sorgfalt erstellt, um zu vermeiden, dass es unklar, zweideutig oder irreführend ist. Es wird jedoch keine Zusicherung oder Garantie hinsichtlich seiner Wahrhaftigkeit, Genauigkeit oder Vollständigkeit gegeben, und Sie sollten nicht davon ausgehen, dass dies gegeben ist. AltamarCAM übernimmt keine Verantwortung für die in diesem Dokument enthaltenen Informationen.

Dieses Dokument kann Prognosen, Erwartungen, Schätzungen, Meinungen oder subjektive Einschätzungen enthalten, die auch als solche zu verstehen sind und niemals als Zusicherung oder Garantie für gegenwärtige oder zukünftige Ergebnisse, Erträge oder Gewinne. Soweit dieses Dokument Aussagen über die künftige Entwicklung enthält, sind diese Aussagen zukunftsgerichtet und unterliegen einer Reihe von Risiken und Unwägbarkeiten.

Bei diesem Dokument handelt es sich lediglich um einen allgemeinen Marktkommentar, der in keiner Weise als einer Regulierung unterliegende Beratung, Anlageangebot, Aufforderung oder Empfehlung zu verstehen ist. Alternative Anlagen können hochgradig illiquide sein, sind spekulativ und eignen sich möglicherweise nicht für alle Anleger. Investitionen in alternative Anlagen sind nur für erfahrene und versierte Anleger gedacht, die bereit sind, die mit einer solchen Anlage verbundenen hohen wirtschaftlichen Risiken zu tragen. Potenzielle Anleger einer alternativen Anlage sollten den jeweiligen Fondsprospekt und die Bestimmungen lesen, in denen die spezifischen Risiken und Überlegungen im Zusammenhang mit einer bestimmten alternativen Anlage beschrieben sind. Die Anleger sollten die potenziellen Risiken sorgfältig prüfen und abwägen, bevor sie investieren. Keine natürliche oder juristische Person, die dieses Dokument erhält, sollte eine Investitionsentscheidung treffen, ohne zuvor eine rechtliche, steuerliche und finanzielle Beratung auf einer spezifizierten Basis erhalten zu haben.

Weder AltamarCAM noch seine Konzerngesellschaften oder deren jeweilige Anteilseigner, Direktoren, Manager, Angestellte oder Berater übernehmen irgendeine Verantwortung für die Integrität und Richtigkeit der hierin enthaltenen Informationen oder für die Entscheidungen, die die Adressaten dieses Dokuments auf der Grundlage dieses Dokuments oder der hierin enthaltenen Informationen treffen könnten.

Dieses Dokument ist streng vertraulich und darf ohne die vorherige schriftliche Zustimmung von AltamarCAM weder ganz noch teilweise vervielfältigt oder in irgendeiner anderen Weise veröffentlicht werden.