Investitionen in privatwirtschaftlich finanzierte Infrastruktur liefern nachweislich und zyklusübergreifend attraktive und stabile Renditen. Einzigartige Merkmale wie deren Unverzichtbarkeit für eine Wirtschaft und Gesellschaft, hohe Markteintrittsbarrieren, stabile und i.d.R. inflationsgeschützte Cashflows, sowie eine sehr hohe Kapitalintensität zeichnen diese Anlageklasse aus und lassen Bewertungen trotz makro- und geopolitischer Unsicherheiten weiter steigen1.

So besagen es auch die allgemein immer wieder in den Lehrbüchern aufgezeigten Charakteristika dieser Anlageklasse. Aber was sind die tatsächlichen Faktoren im aktuellen Umfeld, die die Nachfrage nach Infrastrukturanlagen vorantreiben? Handelt es sich um eine Momentaufnahme oder um ein fundiertes und entsprechend nachhaltiges Modell, welches das Verhalten der Anleger erklärt? Nachdem wir bei AltamarCAM seit mehr als 20 Jahren in diese Anlageklasse investieren, sind wir in der Lage, diese robuste und zyklusunabhängige Entwicklung anhand eigener Erfahrungswerte sowie empirischer Belege näher zu erklären.

Ein elementarer Grund für diese Entwicklung liegt im hohen Investitionsbedarf in die globale Infrastruktur. Um den gegenwärtigen und energiewirtschaftlichen Wandel voranzutreiben, bedarf es massiver Investitionen in die hierfür benötigte Infrastruktur. Diese Notwendigkeit, gepaart mit monopolistischen Strukturen von Infrastrukturanlagen, langen Laufzeiten und für Investoren attraktiv ausgestaltete Rahmenbedingungen (z.B. langfristige Finanzierungen, Inflationsklauseln, vertraglich vereinbarte Vergütungsstrukturen etc.), führen zu einem stabilen, Zyklus unabhängigen Cashflow Profil, das auch schwierigsten Marktumständen trotzen kann.

Die positive Bewertungsentwicklung von Infrastrukturanlagen im momentan unruhigen Konjunkturzyklus ist auf eine Kombination mehrerer Faktoren zurückzuführen:

Hoher Investitionsbedarf innerhalb der Anlageklasse

Der gegenwärtige und zukünftige Bedarf an globalen Infrastrukturmaßnahmen wächst exponentiell und erfordert Investitionen in der Höhe von mehreren Billionen US-Dollar2. Dieser Bedarf wird durch eine Reihe langfristiger Megatrends angetrieben, die für eine nachhaltige Umgestaltung der Weltwirtschaft notwendig sind:

- Digitalisierung: Die zunehmende Konnektivität durch z. B. E-Commerce, IoT und KI sowie die zunehmende Flexibilisierung der Arbeitsplatzgestaltung erfordert den Ausbau von Glasfaser- und Telekommunikationsnetzen (wie z.B. Funktürme) und die Bereitstellung von größeren IT-bezogenen Verarbeitungskapazitäten wie z.B. Rechenzentren etc.

- Dekarbonisierung: Die Umstellung auf erneuerbare Technologien erfordert jährliche Investitionen von mehr als 4 Billionen US-Dollar in die Energieinfrastruktur. Dazu gehören der weitere Ausbau erneuerbarer Energien, Energiespeicherung, intelligente Netze, die Nutzung alternativer Kraftstoffe und vieles mehr.

- Onshoring: Seit dem Ende der Covid Pandemie und den jüngsten geopolitischen Verwerfungen, setzen Regierungen wieder vermehrt auf ihre eigene wirtschaftliche Unabhängigkeit. Dies führt zur Rückverlagerung von Produktionskapazitäten und Lieferketten in das eigene Land und damit einhergehend zu steigenden Investitionen in die heimische Infrastruktur, insbesondere in den Bereichen Transportwesen, Logistik und Energie-Infrastruktur (z.B. in verkehrsträgerübergreifende Logistikplattformen, Seehäfen, Eisenbahnlinien, LNG-Terminals etc.).

Starke operative Performance

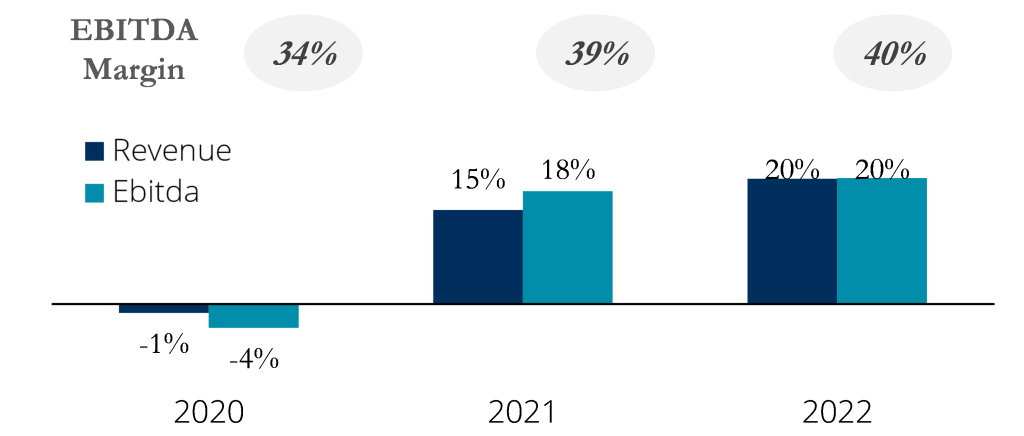

Infrastrukturanlagen haben in den letzten Jahren eine starke operative Performance1 aufgezeigt. Diese wurde einerseits durch eine steigende Nachfrage nach essenziellen Gütern und Dienstleistungen wie Elektrizität, Kommunikation, Transport und Gesundheitsdiensten begünstigt und andererseits durch den hohen Investitionsbedarf der oben beschriebenen Megatrends angetrieben. Das Durchreichen von Preissteigerungen an die Endabnehmer im Rahmen der Inflationsindexierung hat hierzu ebenfalls einen wichtigen Wertbeitrag geleistet. So zeigt die nachstehende Grafik, dass sich auch die operative Performance des Infrastrukturportfolios von AltamarCAM im Nachgang von Covid19 sehr positiv entwickelt hat.

Operative Entwicklung Infrastruktur-Portfolio AltamarCAM1

Quellen: Werte aus den AltamarCAM Portfolien von Altamar Infrastructure Income I FCR und Altamar Infrastructure Income II FCR, die die Betriebsergebnisse von 184 Anlagen umfassen

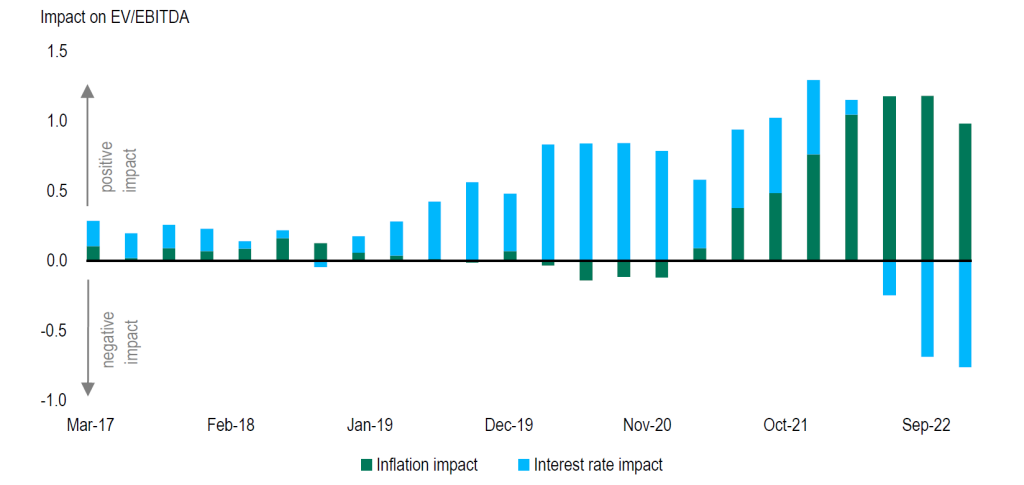

Inflationsabsicherung in vielen Infrastrukturverträgen kompensiert den Einfluss von Zinseffekten

Vor dem Hintergrund des aktuellen makroökonomischen Umfelds und geopolitischer Unsicherheiten, die zu einer erhöhten Volatilität an den Finanzmärkten geführt haben, werden die negativen Auswirkungen der Zinssätze auf die Bewertungen durch die Stabilität der Cashflows und vertraglich fixierte Inflationsabsicherungen von Infrastrukturinvestments mehr als ausgeglichen. Dies belegt z.B. auch eine von Macquarie durchgeführte Regressionsanalyse:

The impact of inflation and interest rates on valuations based on regression modelling

Quellen: Macquarie Asset Management, Macrobond (März 2023). Die Analyse wurde zwischen März 2017 und Dezember 2022 durchgeführt. Die vergangene Rendite ist nicht notwendigerweise ein Indikator für künftige Renditen, da die aktuellen wirtschaftlichen Bedingungen nicht mit denen der Vergangenheit vergleichbar sind und sich diese in der Zukunft möglicherweise nicht wiederholen. Nur zu Illustrationszwecken. Bitte beachten Sie, dass die Analyse nur die Auswirkungen der makroökonomischen Variablen erfasst und andere Faktoren, die sich auf die Asset-Klasse auswirken, nicht berücksichtigt.

Da es sich bei Infrastrukturinvestitionen um langfristige Investments handelt, verwenden unabhängige Gutachter und Investoren Diskontierungssätze, die die langfristige Zinsentwicklung berücksichtigen, um den Wert eines Assets zu berechnen. Hierdurch werden kurzfristige Zinssteigerungen abgefedert. Hinzu kommt, dass Vergütungsmodelle, wie z.B. bei regulierten Strom- und Gasnetzen, eine Weiterbelastung gestiegener Finanzierungskosten und eine Erhöhung der EK-Verzinsung durch den Regulator erlauben, wodurch sich der Return-on-Equity für den Investor erhöht.

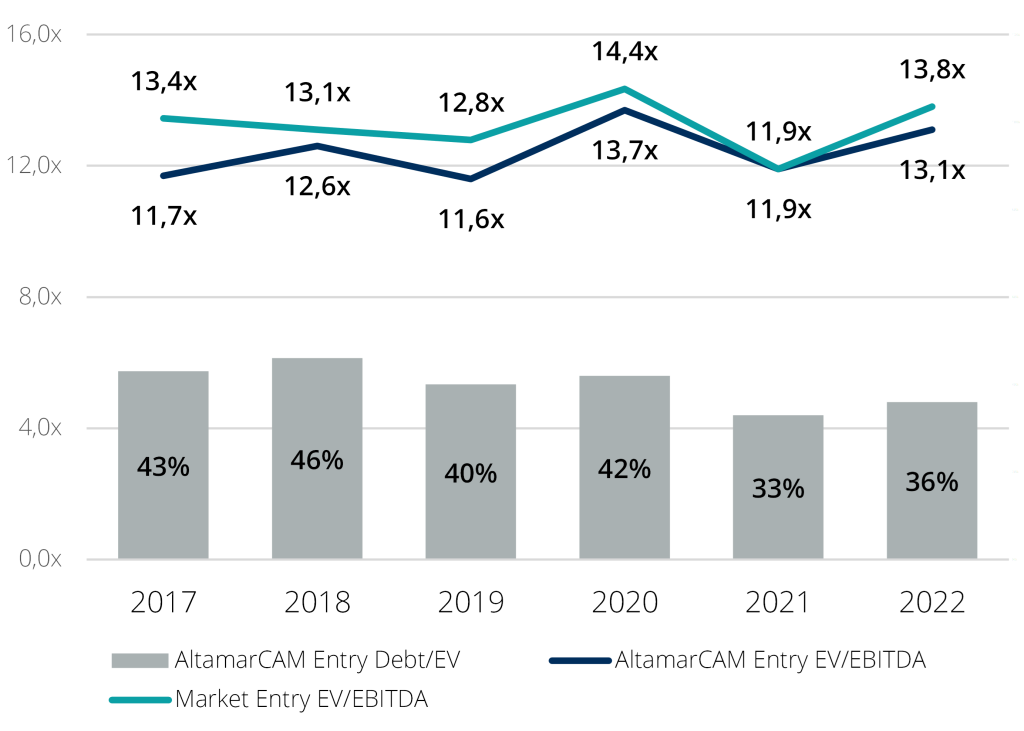

Alles in allem steigt die Werthaltigkeit

Aufgrund der oben genannten Faktoren bieten Infrastrukturinvestitionen selbst in Zeiten steigender Zinsen weiterhin stabile Einstiegsbewertungen. So haben sich die durchschnittlichen Einstiegsmultiplikatoren in den letzten sechs Jahren auf vergleichbarem Niveau gehalten. Ferner hat die konstante Entwicklung der Verschuldungsgrade diesen Trend nachhaltig unterstützt.

Einstiegsmultiples EV/EBITDA und Nettoverschuldung/EV (Median) von Infrastrukturinvestitionen

Sources: AltamarCAM-Portfolio (aggregierte Daten der Portfolios Altamar Infrastructure Income I FCR, Altamar Infrastructure Income II FCR, CAM GIF II RAIF), https://infralogic.com/). Medianwerte

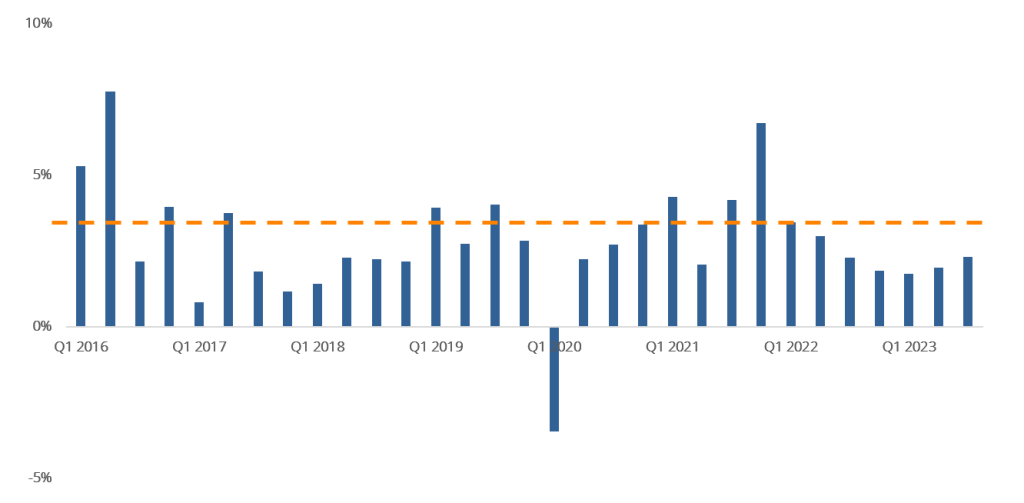

All diese Faktoren tragen zu einer soliden Entwicklung der Anlageklasse bei. Wie die folgende Grafik zeigt, hat das Infrastrukturportfolio von AltamarCAM auch auf Quartalsbasis in den letzten acht Jahren stets eine positive Wertentwicklung1 erzielt.

Historische Quartalsperformance (IRR) des zugrunde liegenden Infrastruktur-Portfolios von AltamarCAM Landeswährung

Quellen: AltamarCAM Infrastructure Portfolio Quarterly Valuation Evolution. Enthalten sind die Fonds Altamar Infrastructure Income I FCR und Altamar Infrastructure Income II FCR.

Zusammenfassend lässt sich sagen, dass private Infrastrukturinvestitionen trotz makroökonomischer Unsicherheiten weiterhin an Wert gewinnen, da sie aufgrund ihrer inhärenten Eigenschaften und ihrer Unverzichtbarkeit langfristig stabile Renditen erwirtschaften können.

WICHTIGE HINWEISE:

Dieses Dokument wurde von Altamar CAM Partners S.L. (zusammen mit seinen Tochtergesellschaften „AltamarCAM„) ausschließlich zu Informations- und Illustrationszwecken sowie als allgemeiner Marktkommentar erstellt und ist ausschließlich für die Verwendung durch den Empfänger bestimmt. Wenn Sie dieses Dokument nicht von AltamarCAM erhalten haben, sollten Sie es nicht lesen, verwenden, kopieren oder weitergeben.

Die hierin enthaltenen Informationen spiegeln die Ansichten von AltamarCAM zum Zeitpunkt dieses Dokuments wider, die sich jederzeit und ohne Vorankündigung ändern können, ohne dass eine Verpflichtung zur Aktualisierung besteht oder sichergestellt wird, dass Sie über etwaige Aktualisierungen informiert werden.

Dieses Dokument basiert auf Quellen, die als zuverlässig angesehen werden, und wurde mit größtmöglicher Sorgfalt erstellt, um zu vermeiden, dass es unklar, zweideutig oder irreführend ist. Es wird jedoch keine Zusicherung oder Garantie hinsichtlich seiner Wahrhaftigkeit, Genauigkeit oder Vollständigkeit gegeben, und Sie sollten nicht davon ausgehen, dass dies gegeben ist. AltamarCAM übernimmt keine Verantwortung für die in diesem Dokument enthaltenen Informationen.

Dieses Dokument kann Prognosen, Erwartungen, Schätzungen, Meinungen oder subjektive Einschätzungen enthalten, die auch als solche zu verstehen sind und niemals als Zusicherung oder Garantie für gegenwärtige oder zukünftige Ergebnisse, Erträge oder Gewinne. Soweit dieses Dokument Aussagen über die künftige Entwicklung enthält, sind diese Aussagen zukunftsgerichtet und unterliegen einer Reihe von Risiken und Unwägbarkeiten.

Bei diesem Dokument handelt es sich lediglich um einen allgemeinen Marktkommentar, der in keiner Weise als einer Regulierung unterliegende Beratung, Anlageangebot, Aufforderung oder Empfehlung zu verstehen ist. Alternative Anlagen können hochgradig illiquide sein, sind spekulativ und eignen sich möglicherweise nicht für alle Anleger. Investitionen in alternative Anlagen sind nur für erfahrene und versierte Anleger gedacht, die bereit sind, die mit einer solchen Anlage verbundenen hohen wirtschaftlichen Risiken zu tragen. Potenzielle Anleger einer alternativen Anlage sollten den jeweiligen Fondsprospekt und die Bestimmungen lesen, in denen die spezifischen Risiken und Überlegungen im Zusammenhang mit einer bestimmten alternativen Anlage beschrieben sind. Die Anleger sollten die potenziellen Risiken sorgfältig prüfen und abwägen, bevor sie investieren. Keine natürliche oder juristische Person, die dieses Dokument erhält, sollte eine Investitionsentscheidung treffen, ohne zuvor eine rechtliche, steuerliche und finanzielle Beratung auf einer spezifizierten Basis erhalten zu haben.

Weder AltamarCAM noch seine Konzerngesellschaften oder deren jeweilige Anteilseigner, Direktoren, Manager, Angestellte oder Berater übernehmen irgendeine Verantwortung für die Integrität und Richtigkeit der hierin enthaltenen Informationen oder für die Entscheidungen, die die Adressaten dieses Dokuments auf der Grundlage dieses Dokuments oder der hierin enthaltenen Informationen treffen könnten.

Dieses Dokument ist streng vertraulich und darf ohne die vorherige schriftliche Zustimmung von AltamarCAM weder ganz noch teilweise vervielfältigt oder in irgendeiner anderen Weise veröffentlicht werden.